أرامكو السعودية تجمع 6 مليارات دولار من خلال أكبر إصدار صكوك للشركات في العالم

أعلنت شركة الزيت العربية السعودية ("أرامكو السعودية") اليوم أنها نجحت في جمع 6 مليارات دولار بعد بيع صكوك متوافقة مع أحكام الشريعة الإسلامية ومقوّمة بالدولار الأمريكي، إلى كبار المستثمرين المؤسسين.

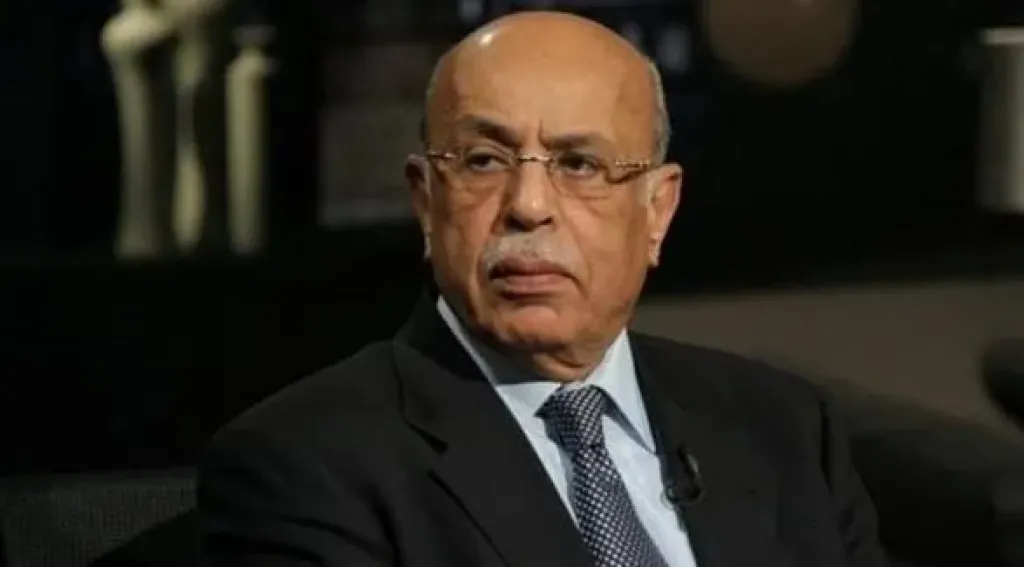

وبهذه المناسبة، قال رئيس أرامكو السعودية وكبير إدارييها التنفذيين، المهندس أمين بن حسن الناصر: "أنا فخور بهذا الإنجاز النوعي الذي حققته أرامكو السعودية، ويعتبر الأكبر في تاريخ إصدار صكوكٍ بالدولار للشركات في العالم. ولا شك أن تجاوز الاكتتاب في الإصدار 20 ضعفًا من الطلب الأولي يعكس الثقة الكبرى لمستثمري أسواق المال العالمية في قدرات أرامكو السعودية وإستراتيجياتها المستقبلية، وفي صناعة الطاقة في المملكة وقوة القطاع المالي والاقتصادي بشكل عام. ولا شك أن هذا النجاح يعكس رصيد الثقة الكبير والمركز المالي القوي لأرامكو السعودية وما تتمتع به من أداء وانضباط و مرونة وتميز تشغيلي. ولا بد لي أن أشيد عن عمق الاعتزاز بالدور المحوري الذي يقوم به موظفو وموظفات الشركة وما عُرفوا به من كفاءة في أعمالنا المختلفة في المملكة وحول العالم، لتحقيق أعلى درجات التميز والموثوقية".

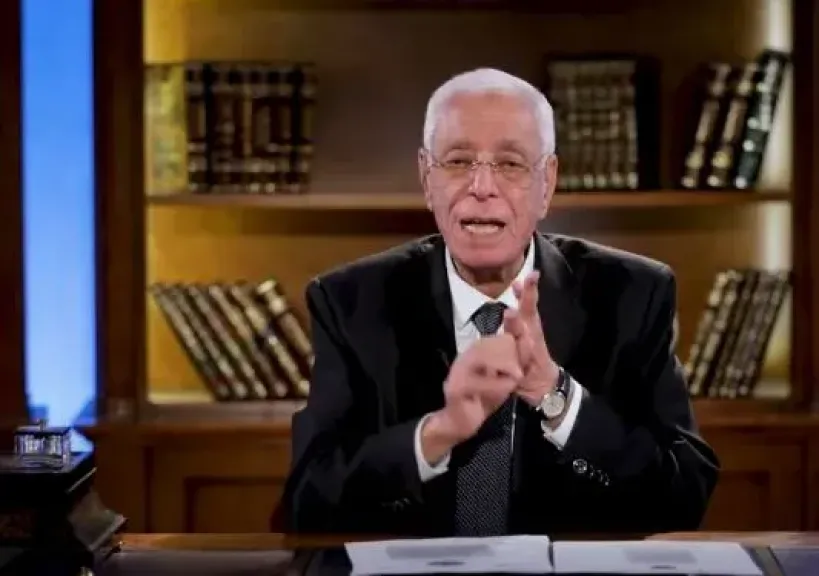

من جهته، قال النائب الأعلى للرئيس للمالية والإستراتيجية والتطوير في أرامكو السعودية، الأستاذ خالد الدباغ: "نحن سعداء بالإقبال القوي على طرحنا الدولي الأول للصكوك والذي أدّى إلى تحقيق أكبر سجل طلبات على الإطلاق على مستوى العالم لصفقة صكوك مقوّمة بالدولار، حيث تجاوزت الطلبات 60 مليار دولار"، مضيفًا "إن نجاح هذه الصفقة يمثّل تأييدًا قويًا من المستثمرين الدوليين لمكانة أرامكو السعودية الرائدة في قطاع الطاقة وقدرتنا على تحقيق إستراتيجية الشركة طويلة الأجل. وقد استقطب هذا الإصدار أكثر من 100 مستثمر جديد ومن دول مختلفة، منهم من لم يسبق له الاستثمار في الصكوك".

وتمت تسوية الصفقة في 17 يونيو 2021م، مع إدراج الصكوك في القائمة الرسمية بهيئة السلوك المالي بالمملكة المتحدة، للتداول في السوق الرئيسة لبورصة لندن.

وتضمّنت الشرائح الثلاث مايلي:

- صكوك بقيمة 1,000,000,000 دولار أمريكي، مستحقة في عام 2024م، بمعدل ربح 0.946%

- صكوك بقيمة 2,000,000,000 دولار أمريكي، مستحقة في عام 2026م، بمعدل ربح 1.602%

- صكوك بقيمة 3,000,000,000 دولار أمريكي، مستحقة في عام 2031م، بمعدل ربح 2.694%

![إلهــام شرشر تكتب: قصة عيسى بن مريم [عليهما السلام] إلهــام شرشر تكتب: قصة عيسى بن مريم [عليهما السلام]](https://img.elzmannews.com/img/25/07/01/506344_L.webp)

![إلهــام شرشر تكتب: قصة عيسى بن مريم [عليهما السلام] إلهــام شرشر تكتب: قصة عيسى بن مريم [عليهما السلام]](https://img.elzmannews.com/img/23/10/15/506334_L.webp)